住宅ローンについて

住宅ローン

住宅の購入を検討している方にとって、住宅ローンは避けて通れない重要なテーマです。本記事では、ファイナンシャルプランナーの視点から、住宅ローンの基本から銀行の申し込み方法、返済計画の立て方まで知っておくべきポイントを詳しく解説します。金利について、FPと住宅ローンアドバイザーのアドバイスを交えながら、これらの住まい選びに役立つ情報をお届けしますので、ぜひご一覧ください。

マイホームの購入について

マイホームの購入を検討している方にとって、住宅ローンの内容をわかって借入することはとても重要なことです。

本記事では、住宅ローンの基本的なことから、銀行への申込方法や借り方、返済計画の立て方まで、知っておくべきポイントを元銀行員のFPと住宅ローンアドバイザーが住宅ローンから住まい選びに役立つ情報までアドバイスを交えお届けしますので、是非ご一読ください。

住宅ローンの種類について

住宅ローンの種類は

①銀行等金融機関が提供している住宅ローン

②住宅金融支援機構が提供しているフラット35

③ノンバンク等が提供している住宅ローン

と大きく分けて3種類あり、それぞれに特徴があります。

住宅ローンの金利について

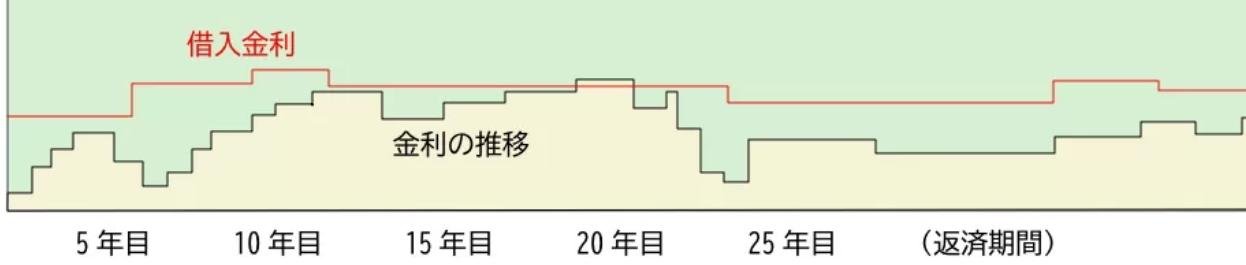

住宅ローンの金利は、大きく分けて3つのタイプがあり

①固定金利型住宅ローン

②変動金利型住宅ローン

③固定金利選択型住宅ローン

と3種類あります。

固定金利型住宅ローン

固定金利型住宅ローンは、借入期間当初の金利が変わることなく完済時まで適用されます。代表的な固定金利型住宅ローンとして住宅金融支援機構が提供するフラット35があり、最長50年まで利用することができます。これ以外にも銀行等が提供しています。

固定金利型住宅ローンのメリット

①毎月返済額が決まっているため、市場金利変動の影響を受けません。

②毎月返済額が変わることが無いので返済計画が立てやすく、家計管理もしやすい。

③将来のインフレリスクの影響を受けないため、繰り上げ返済計画が立てやすい。

固定金利型住宅ローンのデメリット

①当初借入金は、変動金利型と比べて高くなります。

②市場金利が低下しても、その恩恵を受けることはできません。

③原則、借入期間中金利を変更することができず、借換えで対応することになります。

変動金利型住宅ローン

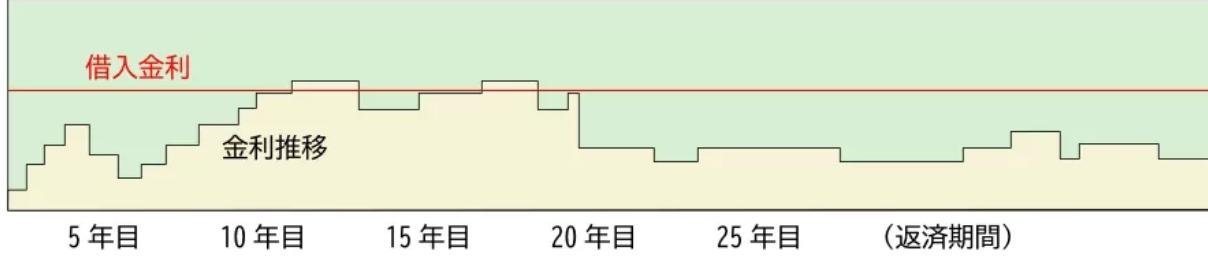

変動金利型住宅ローンは、市場金利の変動に合わせて金利が変動します。金融機関によって5年間返済額が変わらないタイプや年2回金利が変わるタイプがあります。詳しくは、弊社までお問い合わせください。

変動金利型住宅ローンのメリット

①借手金利が低いので毎月の返済額を少なくすることができます。

②市場金利が低下すると借入金利も低下し毎月返済額も少なくなります。

③バブル崩壊以降は、この恩恵を受ける方がたくさんいました。

変動金利型住宅ローンのデメリット

①市場金利が上昇すると借入金利も上昇し毎月返済額も上昇します。

②市場金利が上昇すると未収利息や元金が増加することもあります。

③借入金利が上昇すると、家計の支出負担が増加します。

固定金利選択型住宅ローン

固定金利選択型住宅ローンは、当初借入から一定期間(3~10年、金融機関によって異なります)固定金利で対応する住宅ローンです。固定金利期間終了後は原則として変動金利型へ移行しますが、再び固定金利選択型を選ぶこともできます。

固定金利選択型住宅ローンのメリット

①固定金利借入期間中、毎月返済額が変わらないので家計管理がしやすい。

②固定金利選択型借入金利は、全期間固定金利型より低い。

③固定金利選択型の措定機関(そていきかん)終了後は、固定か変動か経済情勢をみて選択できる。

固定金利選択型住宅ローンのデメリット

①固定金利選択型は、その市場金利が低下しても下がらない。

②固定金利選択型期間終了後、市場金利が上昇していると、以降の借入金利も高くなる。

③固定金利選択型期間中は、金利変更できず借換えで対応することになる。

それぞれの金利の選び方

固定金利型

固定金利型住宅ローンは、住宅ローンの借入期間中市場金利の変化を受けたくない人で、借入期間中の返済比率のメドがおおむね20%以内の人に向いています。但し、世帯構成や学費の負担等によって返済比率のメドは異なります。

変動金利型

変動金利型ローンは、とにかく低い金利で借り、余裕金を貯蓄し毎月の返済負担を抑えたいという人に向いていますが、将来金利が大幅に上昇すると返済できなくなる懸念もあります。

例えば、平成2年バブルの絶頂期は住宅ローンの金利が8.5%になり、返済しても未収利息と元金が増えるという時代がありました。

固定金利選択型

固定金利選択型住宅ローンは、当初数年間は、毎月返済額を固定し余裕金を貯蓄し固定金利選択型期間終了時一括繰上げ返済したい!という人に向いています。また、それ以降は収入状況や家計収支を見ながら返済計画を立てたいという人に向いています。

住宅ローンの借入期間について

35年返済が一般的ですが、最近は40~50年に対応する金融機関も多くなりました。とは言え、50年の住宅ローンは2代にわたることが多いので、それだけ返済負担リスクが高くなりますので十分将来のライフプランを考えて選択しましょう。

例えば、22歳の人が50年の住宅ローンを借りると、完済時年齢は72歳となります。

しかし、35歳の人が50年の住宅ローンを借りると、完済時年齢は85歳となります。

この場合、借入と同時に繰り上げ返済用の貯蓄をすることでリスクを低減することができます。

団体信用生命保険について

通常「団信」と言いますが、一般的には借入した人(債務者)が「団信」に加入し、その保険料は銀行等が負担しています。しかし、最近は購入金額も多額になりペアローンを借りる方も多くなったので、「ペア団信」を提供する銀行等も増えてきました。この特徴は、債務者の一方が死亡すると全借入が団信で返済されるのが特徴です。但し、金利が0.2~0.4%高くなります。これ以外にも銀行等は、様々な保険商品を用意してますので、詳しくはご利用予定の各銀行等にお問い合わせください。

住宅ローンの審査に必要な書類

最近は、どこの銀行もインターネットを通じて事前申し込み(仮申込)を受け付けるようになり、直接銀行の窓口へ出向くことは少なくなりました。

インターネットの申し込みは

①前年の源泉徴収書か確定申告書、住民税課税決定通知書を用意します。

②本人確認資料(運転免許証やマイナンバーカード、健康保険証等)を用意します。

③預金通帳や証書等のコピーを用意します。

④購入したいマイホームのチラシを用意します。

以上を用意して、インターネットから申し込みをします。

⑤事前申し込み(仮申込)が承認になったら、本申込へ進みます。

⓺銀行から支持された書類を用意して、本申込みをします。

住宅ローンの基礎知識・よくある質問

1.チラシやインターネットの価格で家は買えますか?

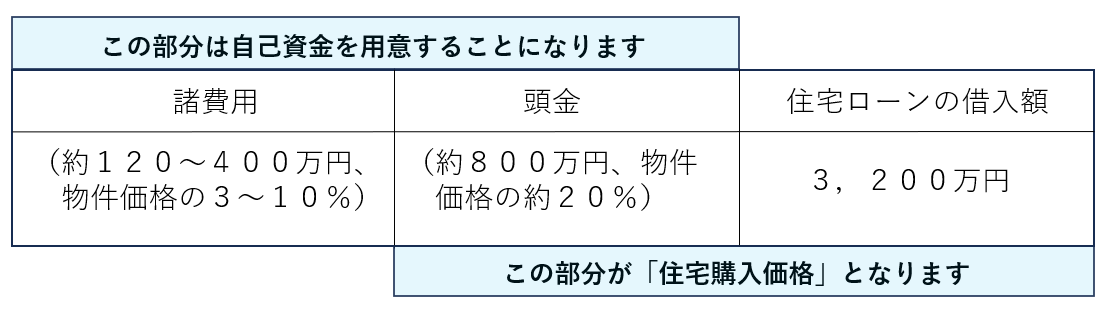

👉それ以外にも費用がかかります。購入するには、購入資金+諸費用が必要となります。

【例えば】

4000万円の住宅を購入すると仮定すると、かかる資金は下記の通りとなります。

・つまり、4,000万円の住宅を購入するためには、諸費用として約120~400万円必要となり、合計約4,120~4,400万円の購入資金を用意することになります。

2.諸費用は、いくら位かかるのでしょうか?

👉新築や中古によっても違いますが、購入金額の3~10%かかります。

【例えば】

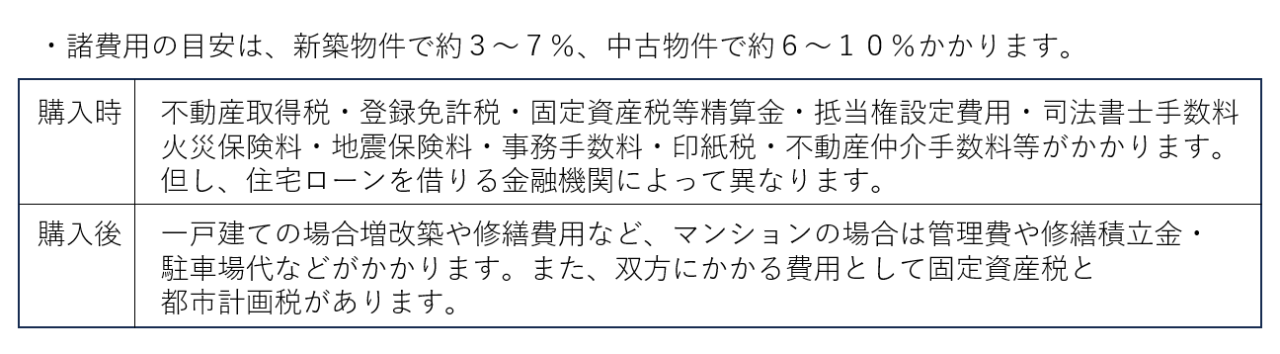

3.頭金はどうして必要なのでしょうか?

👉借り入れ条件を良くしたり、返済負担を減らすためです。

・頭金は借り入れ条件を良くしたり、返済負担を軽減したり、無理なく返済を進める効果があります。一方、頭金なしの住宅ローンもありますが、金利は高く、借り入れ条件も厳しくなります。

【例えば】

4.頭金は、一般的にいくらあればいいのでしょうか?

👉原則20~30%位あるといいでしょう。

頭金は多いにこしたことはありませんが、原則20~30%位用意しましょう。頭金を用意するのは大事ですが、貯蓄の全てを頭金に充ててしまうと病気やケガなど、まさかの時に住宅ローンの支払いに支障をきたすこともあるので、不測の事態に備えた緊急資金は残しましょう。

※緊急資金の計算式は、(購入時の貯蓄ー緊急資金=)頭金となります。

5.不動産屋さんから、これだけ「借りられます」と言われましたが、どうやって計算するのですか?

👉年収を元にして返済比率から計算したのが「借りられる額」です。

【例えば】

返済比率=(毎月返済額+他借入の毎月返済額)×12ヶ月/年収×100%で算出します。

年収500万円で毎月10万円の返済をする仮定をすると、返済比率は、毎月10万円×12ヶ月/500万円×100%=24.0%となります。

(他に借り入れがないものとして試算しました)

6.ファイナンシャルプランナーは「買える額」での借り入れを勧めます、どうやって計算するのですか?

👉今までの生活を続けながら返済できる金額を基に算出した金額が「買える額」です。

【例えば】

今家賃8万円で5万円積立しているとして、購入後の維持費3万円を引いた10万円が毎月の返済金額となり、これをベースに買える金額を計算します。

・計算式は、(現在の家賃+住宅用積立ー購入後の維持費=)毎月の返済額で算出します。

・「毎月の生活から無理なく返済できる金額」は、現在の家賃に住宅用の積立を加え購入後の維持費用を除いた金額となります。

7.住宅ローンの知識がないので、どうやって選べばいいでしょうか?

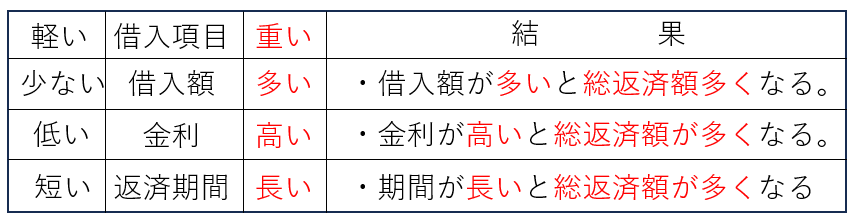

👉借入額は少なく、金利は安く、期間を短くすることで、毎月の返済負担の少ないものを選ぶことです。

8.繰り上げ返済をした方がなぜいいのでしょう?

👉早く返済を終わらせることができるのと返済負担を軽減することができるからです。

・繰り上げ返済の方法には、①期間短縮方法と②返済負担額減額方法があります。

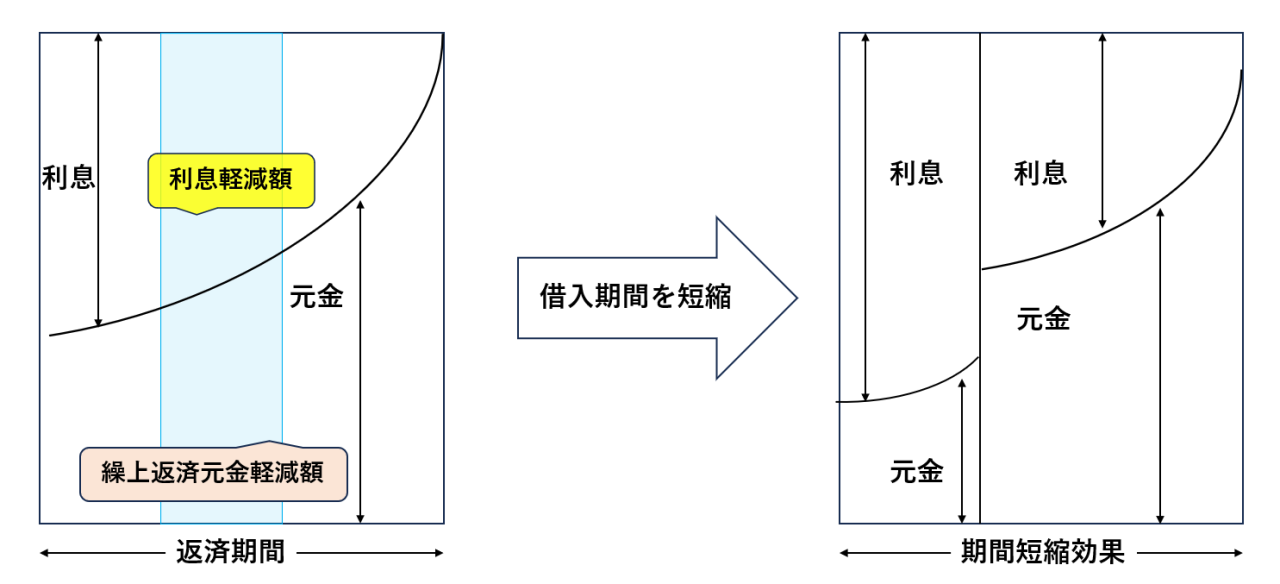

①期間短縮方法 👉 利息負担が大きく軽減されます。

・借入期間を35年から27年に8年短縮すると青色部分の元金と利息が少なくなりますが、毎月の返済金額は変わりません。

(利息負担が大きく軽減されます)

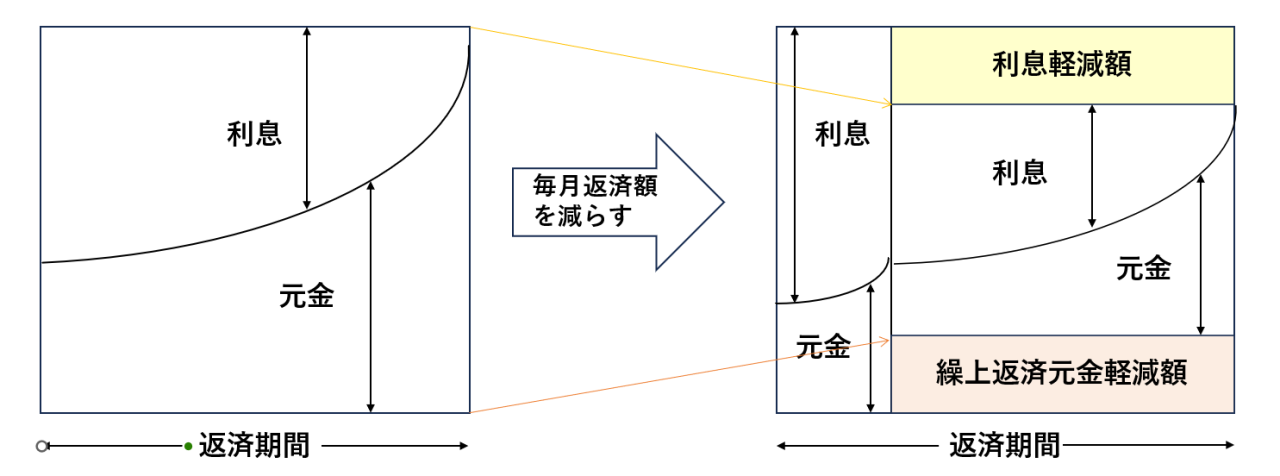

② 返済額軽減方法

・借入期間を変えずに、毎月返済額を13万円から11万円へ減らすと2万円毎月返済額が少なくなります。

※繰上返済効果が高いのは①の『期間を短縮する方法』です。

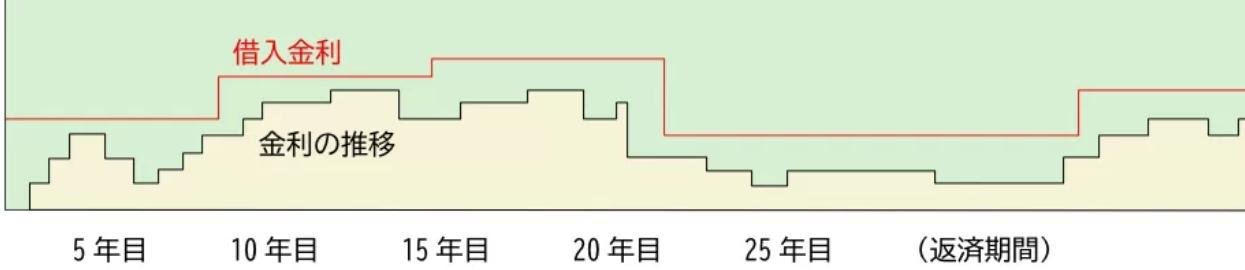

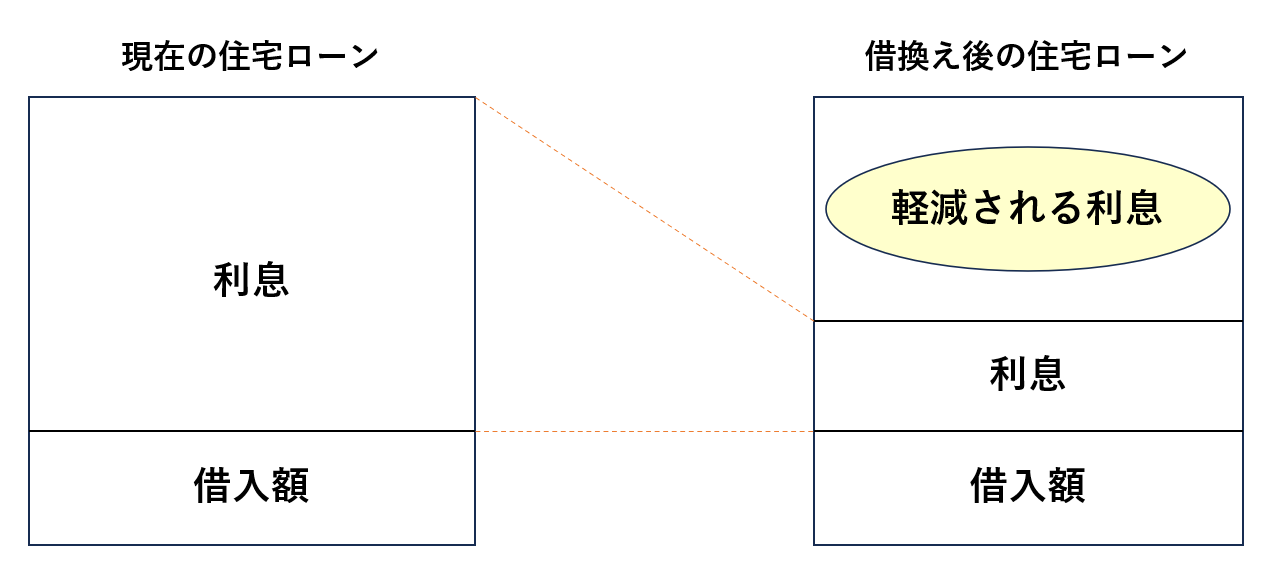

9.「住宅ローンの借り換え」をすすめられましたが、どんな効果がありますか?

👉借換えすることで毎月の負担を軽減する効果があります。

・とは言え、今は低金利なので以前ほど効果は見込めませんが、下記に当てはまる人は検討する価値があります。

①住宅ローンの借入残高が、1,000万円以上ある。

②借換え後の金利差が、1.0%以上ある。

③借入残存期間が、10年以上ある。

・但し、印紙代や抵当権の抹消・設定費用、保証料、事務手数料などの諸費用がかかるので、よく計算してから行いましょう。

・一般的に、借換えの効果がある目安は下記図の通りです。

10.返済比率って何ですか?

👉金融機関が年収から融資額を決めるときに使う比率です。

・5と同じ、金融機関がお客様に融資するときに、「いくら融資できるか」(借りられる額)を算出するときに使用する比率です。

・返済比率=(毎月返済額+他借入の毎月返済額)×12ヶ月/年収×100%で算出します。各金融機関は、それぞれ独自の返済比率基準を持っており、年収に応じた返済比率を使用してお客様に融資する金額を決定します。(なお、フラット35の返済比率は400万円以上の年収は35%、それ以下は30%です)

11.「団信」があるからまさかの時に安心と言われましたが、「団信」って何ですか?

👉借主に、万が一の事(死亡や高度障害等)があったときに住宅ローンを全額返済してくれる保険です。

・団信とは「団体信用生命保険」を短縮した言葉で、金融機関が保険料を負担し債務者(住宅ローンを借りている人)に万が一(死亡・高度障害等になった時)のことがあった場合、住宅ローンを全額返済してくれる生命保険のことを言います。

・最近、独自の保証を準備する金融機関が増えており、各金融機関によって取り扱う商品が異なりますので、事前に自分の体調や家計状況を調べてから選ぶとよいでしょう。

・フラット35は独自の団信を設けています。

12.「保証会社を利用して融資します」と言われましたが、保証会社って何をする会社ですか?

👉住宅ローンを借りている人の連帯保証をする会社です。

・保証会社は、お客様が住宅ローンを返済できなくなったお客様に代わって金融機関に全額返済する会社のことをいいます。

・金融機関は、連帯保証人の代わりに保証会社を利用して融資するので、お客様は住宅ローンを借りるときに保証料を支払います。

・保証料は、一括で払うと借入金額の約0.7%~1.0%、借入金額に上乗せして払うと約0.2%金利が高くなります。ただし、フラット35は保証料がかかりません。

13.フラット35って何ですか?

👉「住宅金融支援機構」が提供する「住宅ローン」を総称して「フラット35」といいます。

・「フラット35」は、2007年に住宅金融公庫が「独立行政法人住宅金融支援機構」に組織変更した同機構が提供する買取型の住宅ローンです。

・特徴は、全期間固定金利であること、購入価格の100%まで融資してくれること、住宅ローンの借り換えに利用できること、セカンドハウスの購入にも使えること等があります。

・詳しくは、住宅金融支援機構のHPを見てください。

14.個人信用情報って初めて聞きましたが、どんなことですか?

👉個人の借り入れと返済状況を管理している情報です。個人情報信用情報を管理している会社は3社あります。

・個人信用情報は、金融機関や信販・クレジット会社など個人に対する与信業務を行う業者が、顧客の返済や支払い能力を判断するために利用する情報で、氏名・生年月日・住所など本人を識別する情報、契約年月日・利用金額など契約内容に関する情報、延滞などの返済、支払い状況に関する情報などが含まれています。

・現在、全国銀行個人信用情報センター(KSC)、日本信用情報機構(JICC)、指定信用情報機関(CIC)の3つがあります。

15.抵当権の設定とは、どういうことですか?

👉万が一返済できなくなった場合に、金融機関が住宅を売却して返済してもらう権利を不動産登記簿につけることです。

・わかりやすく言うと、住宅ローンの支払いができなくなった場合に、銀行が「その住宅を取り上げて売却してお金に換えます」と契約する権利の事です。金融機関に代わって「保証会社」の名前で抵当権がつくこともあり、取り扱う機関によって異なります。

16.万が一住宅ローンを払えなくなったらどうすればいいのでしょうか?

👉すぐ借りている金融機関に連絡・相談しましょう。

・不慮の事故とか、病気あるいはリストラなどで返済できなくなることも考えられます。そういう場合はすぐに借りている金融機関に相談して「条件変更」の手続きを取り、正常に返済できるまで返済条件を変更・緩和してもらうようにしましょう。

17.現在借入金が残っている住宅でも、売ることはできますか。

👉もちろん、できます。

・転勤や転居など諸般の事情で住宅を売却しなければならないケースがあります。そのような場合、金融機関の了解を得て売却することができます。ただし、現在借りている住宅ローンは全額返済しなければなりませんし、抵当権も抹消しなければなりません。

※相続について法律や税金問題等複雑なことが多いため、弁護士、司法書士、FPなどに相談することを推奨いたします。

お悩みをサポート!ファイナンシャルプランナーについて

当社では、ファイナンシャルプランナー(FP)による相談を受け付けております。住宅ローン、住み替え、相続など、さまざまな不動産に関するお悩みやご質問に対して、専門家が丁寧にアドバイスいたします。お気軽にご相談ください。

これらの住宅ローンの種類を理解することで、お客様自身に最適なローンを選ぶ際の参考になるかと思います。それぞれの特徴を比較し、ライフスタイルや返済計画にあったローンを選ぶことが大切です。

※参考サイト「FPせいの」 外部サイトへリンク)

住宅ローン21

住宅ローン40

執筆 : 清野 晃

ファイナンシャルプランナー1級

住宅ローンやお金の心配・不安・お悩み「元銀行員のせいの」と一緒に解決しませんか?

相談事例や詳細については関連サイトもご確認ください。

※関連サイト:FPせいの