住み替え

相続による住み替え

相続による住み替えとは、相続税対策やライフスタイルの変化に対応するために、現在の住居を売却し、新たな住居を購入することです。特に、相続税評価額を下げるために、一戸建てからマンションへの住み替えが効果的です。また、小規模宅地等の特例を利用することで、相続税を軽減できる場合があります。住み替えは、相続税負担の軽減だけでなく、老後の利便性向上にも寄与します。

※基本的に相続や法律等複雑な要件に関しては弁護士、司法書士、FPなどの専門家に相談することを推奨いたします。

住み替えの目的を明確にする

相続した家に住むのか、売却・賃貸に出して現金化するのか、先ずは目的を明確にする必要があります。例えば、相続した家が現在の住居よりも利便性が高い場所にある場合は、住み替えのメリットが大きいです。

住み替えの事例

・マンションから一戸建てへの住み替え

子供の成長に伴い、部屋数が足りなくなったため、一戸建てへ移行する。

・一戸建てからマンションへの住み替え

老後を見据えて、田舎でのんびり暮らすために一戸建てを売却し、マンションに移る。

・マンションからマンションへの住み替え

親の近くに住むためや、子供の結婚を機に駅近くの便利な場所へ移る。

住み替えによって相続税を減らす方法

住み替えによって相続税を減らす方法には以下の手段があります

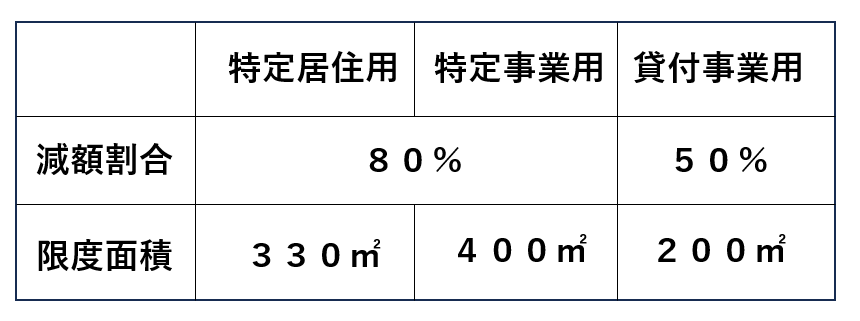

1.小規模宅地等の特例:被相続人(亡くなった人)の所有していた土地を相続するときに、330平方㎡までの部分について相続税を最大80%減額できます。広い土地を持つ場合、小規模な住宅へ住み替えることでこの特例を活用できます。

たとえば、ある居住用の土地の評価額が5,000万円なら、小規模宅地等の特例を適用できると評価額を1,000万円まで減額できます。

土地の相続税評価額が減額されると、課税される遺産総額が小さくなり、相続税の節税につながります。

★小規模宅地等の特例の対象となる土地は

・被相続人が住んでいた土地(特定居住用宅地)

・事業をしていた土地(特定事業用宅地)

・貸していた土地(貸付事業用宅地)

※注意点として

・老人ホーム入居:被相続人が老人ホームに入居していた場合でも、一定条件を満たせば特例を適用できます。条件には要介護認定や自宅が他人に貸されていないことなどがあります。

・相続時精算課税制度:この制度で土地を贈与すると、特例を適用できなくなるため、慎重な判断が必要です。

・相続税申告:特例を受けるには、必ず期限内に相続税の申告を行う必要があります。(被相続人が死亡したことを知った日の翌日から10か月以内)

厳密にはより細かい分類はありますが、宅地に対する評価額の減額割合や限度面積は、下表のとおりです。

2.マンションへの住み替え:小規模宅地の特例を活用してマンションに住み替える際の注意点は以下の通りです。

・適用条件の確認:特例は居住用宅地として330㎡までが対象で、相続時に被相続人と同居していた親族が申告期限までに居住を継承する必要があります。

・マンションの敷地利用権:マンションでは敷地利用権のみが特例の対象です。建物の区分所有者は対象外地なります。

・法改正への対応:法改正があるため、最新の法律や要件を確認し、専門家に相談することが重要です。

3.資産の組み換え:資産の組み換えとは所有する資産を売却するなどの方法で別の試算に交換することです。組み換えをすることで、相続税の節税や相続人の負担を軽減することができるため相続対策になります。

資産の組み換えのために不動産を売却した場合は3,000万円の基礎控除の特例で譲渡所得税の節税も可能です。

その際の注意点は以下の通りです。

・特例の要件確認:特例は、居住用宅地や事業用宅地など、特定の条件を満たさないと特例が適用されないため、事前に確認が必要です。

・譲渡所得税への配慮:不動産を売却して資産を組み替える際、譲渡所得税が発生します。3,000万円の基礎控除などを活用して節税対策を行うことが重要です。

・専門家への相談:相続税や譲渡所得税に関する法律は複雑で変更もあるため、専門家に相談することを推奨いたします。

手続き

小規模宅地等の特例を活用する際の具体的な手続きは以下の通りです。

1.相続人の確定:相続人全員を確認し、被相続人の財産を調査します。

2.遺産分割協議書の作成:遺産分割に関する協議書を作成します。遺言書がある場合は不要です。

3.必要書類の準備:相続税申告に必要な書類を用意します。これには相続人全員の印鑑証明書や遺産分割協議書の写しなどが含まれます。

4.相続税申告:相続税申告書を提出し、特例適用を申請します。申告期限は死亡したことを知った日の翌日から10か月以内です。

小規模宅地等の特例の住み替え後の税務申告

小規模宅地等の特例を活用した住み替えの税務申告には、以下の手続きが必要です。

・継続所有要件の確認:相続開始後10か月間、相続した宅地を所有し続ける必要があります。これを満たさないと特例が適用できません。

・譲渡所得の申告:相続した不動産を売却する場合、譲渡所得税の申告が必要です。取得費加算の特例を利用することで、相続税の一部を取得費に加算し、譲渡所得を減らすことができます。

・必要書類の準備:確定申告時に、取得費に加算される相続税の計算明細書や譲渡所得の内訳書などを添付します。

住宅ローンや税制の確認

現在の自宅に住宅ローンが残っている場合、住み替えによる売却でローンの完済を行う必要があります。また、住み替えに際しては税金の問題も発生します。

主な税制の考慮事項

・譲渡所得税:相続した家や現在の自宅を売却する際、売却益が出た場合は譲渡所得税が課税されます。ただし、居住用財産の売却には「3,000万円基礎控除」などの優遇措置があります。

・相続税の特例:小規模宅地等の特例を適用すると、相続税が減税されることがあります。住み替えの際には、この特例の適用条件を確認することが重要です。

住み替えのメリット

・資産の有効活用:相続した家を活用することで、家賃収入や売却益が得られます。

・生活環境の改善:相続した家が利便性の高い場所にあれば、生活の質が向上する可能性があります。

・税制優遇の活用:相続や売却には、税制優遇措置が多く、適切に活用することで税負担を軽減できます。

住み替えのデメリット

・維持費や修繕費がかかる:古い家を相続した場合、修繕や維持管理に費用が掛かることがあります。

・税金の負担:資産売却や賃貸収入に伴い、税金の支払いが発生します。計画的な資金管理が必要です。空き家であっても固定資産税はかかります。

・特定空き家のリスク:放置すると特定空き家に指定され、税金が増える可能性があります。

・近隣トラブル:管理不足で近隣に迷惑をかけるリスクがあります。

・資産価値の低下:放置すると建物の価値が下がります。

相続したお家の売却

相続した家を売却する際の協議の進め方は以下の通りです。

1.遺言状の確認:まず、被相続人が遺言書を残しているか確認します。遺言書がある場合は、その内容に従って相続を進めます。

2.相続人と財産の確認:相続人全員と相続する財産を確認します。

3.遺産分割協議:相続人全員で、遺産をどのように分割するか話し合い、「遺産分割協議書」を作成します。この協議は全員参加が必須です。

4.専門家の活用:円滑に進めるため、司法書士や行政書士などの専門家に相談することも有効です。

※遺産分割協議の際に注意すべき点は以下の通りです

・相続人全員の合意:協議は必ず相続人全員で行い、合意を得ることが必要です。全員が一堂に会する必要はなく、郵送での署名・押印も可能です。

・遺産の範囲と評価:財産目録を作成し、遺産の範囲や評価を明確にします。特に不動産や預貯金などは詳細に記載します。

・特別受益と寄与分:生前贈与や寄与分についても考慮し、必要に応じて調整します。

・協議書の正確な記載:遺産分割協議書には、財産の種類や数量、所在地を正確に記載し、実印で押印します。

住み替えに伴う現在の住宅の売却

相続による住み替えに伴う住居売却の準備は以下の手順で進めます。

1.相続登記:まず、不動産の名義を故人から相続人に変更します。これは売却手続きを進めるための必須ステップです。

2.遺産分割協議:相続人全員で協議し、財産の分割方法を決定します。

3.売却準備:不動産会社を選び、媒介契約を決定します。

4.契約と引き渡し:買主が見つかったら契約を締結し、物件を引き渡します。

住み替えに伴う資金計画の立て方と節約ポイント

相続による住み替えの資金計画を立てる際には、以下の方法と節約ポイントを考慮するとよいでしょう。

1.資金計画の立て方

・相続税のシュミレーション:事前に相続税額をシュミレーションし、必要な納税資金を把握します。

・生前贈与の活用:生前贈与を活用して、相続税の節税と納税資金の確保を行います。

・不動産の事前処分:換金化に時間がかかる不動産は、事前に売却して現金化しておくとスムーズです。

2.節約ポイント

・生命保険の活用:終身保険に加入することで、相続税の非課税枠を利用しつつ納税資金を準備できます。

・延納制度の利用:相続税の支払いが困難な場合、延納制度を利用して支払期限を延ばすことが可能です。ただし、延滞税が発生するため注意が必要です。

・専門家への相談:税理士や弁護士などの専門家に相談し、最適な節税プランや資金確保方法を検討します。

費用の把握

1.売却関連費用

・不動産仲介手数料:売買価格の約3%+6万円が一般的です。

・印紙税:売却価格に応じて1,000円~60,000円ほどの費用がかかります。

・譲渡所得税:売却益に応じた税率が適用されます。

2.購入関連費用

・新居購入費:不動産の種類によって異なりますが、注文住宅や中古物件などで大きく異なります。

・仲介手数料:印紙税、保険料なども考慮します。

3.その他の費用

・抵当権抹消費用:住宅ローンが残っている場合に必要です。

・仮住まい費用:売り先行の場合、仮住まいが必要になることがあります。

資金計画

1.不動産売却前提ローンの活用

・不動産を担保に資金を調達し、新居購入に充てる方法です。売却後に一括返済が可能で、仮住まいの必要もありません。

2.リースバックの利用

・自宅を売却して賃貸として住み続けることで、新居探しに時間をかけられます。売却代金を新居購入資金に充てることができます。

3.補助金や減税制度の活用

・リフォームや省エネ対応などで利用できる減税制度や補助金を確認し、資金計画に組み込みます。

※これらの要素を考慮し、詳細な資金計画を立てることで、相続による住み替えをスムーズに進めることができます。

住み替え後の税務申告

住み替え後の税務申告には、売却時と購入時それぞれで税金が発生します。売却時には印紙税、登録免許税、所得税などがかかります。

購入時には不動産取得税や登録免許税が課されますが、軽減措置もあります。

また、譲渡損失が発生した場合、一定の要件を満たせば損益通算や繰越控除が適用される特例があります。これらの特例を利用するには、確定申告が必要です。

引っ越しの手配と注意点

1.見積もり取得

・引っ越し業者に見積もりを依頼します。訪問見積もり、電話・メール見積もり、オンライン見積もりなど方法があります。

・複数の業者から見積もりを取り、比較検討します。ウェブを利用すると効率的です。

2.業者選定と契約

・見積もりを基に業者を選び、契約内容を確認します。料金や作業内容をしっかり照合しましょう。

注意点

1.事前準備

・電気、ガス、水道の停止・開始手続きを事前に行います。

・近隣への挨拶やトラックの駐車場確保も必要です。

2.当日の流れ

・荷物の搬出・搬入時には立ち合いが必要です。家具や家電の配置を支持するため、レイアウト図を用意するとスムーズです。

・新居での電気・ガス・水道の開通確認も忘れずに行います。

これらの手順と注意点をふまえて計画的に進めることで、住み替えがスムーズに行えます。

※相続に関しての事や法律のことなど1度決めてしまうと後戻りできないこともあるため、無理をせずに弁護士、司法書士、FPなど専門家に相談することを推奨いたします。

お悩みをサポート!ファイナンシャルプランナーについて

当社では、ファイナンシャルプランナー(FP)による相談を受け付けております。住宅ローン、住み替え、相続など、さまざまな不動産に関するお悩みやご質問に対して、専門家が丁寧にアドバイスいたします。お気軽にご相談ください

これらの住宅ローンの種類を理解することで、お客様自身に最適なローンを選ぶ際の参考になるかと思います。それぞれの特徴を比較し、ライフスタイルや返済計画にあったローンを選ぶことが大切です。

※参考サイト「FPせいの」 外部サイトへリンク)

住宅ローン21

住宅ローン40

執筆 : 清野 晃

ファイナンシャルプランナー1級

住宅ローンやお金の問題・不安・お悩み「元銀行員のせいの」と一緒に解決しませんか?

相談事例や詳細については関連サイトもご確認ください。

※関連サイト:FPせいの