不動産売却の知識

不動産の売却とは

不動産売却とは、所有するマンション、一戸建て、土地などの不動産を他人や他社に譲渡し、対価を得るプロセスです。

ここでは、主な流れや、知識・税金はどうすればいいのか?等を説明していきます。

※不動産の売却方法には、主に6つの方法があります。

・仲介売買・・・不動産業者を通じての販売

・買取・・・不動産会社に直接売却

・個人売買・・・専門業者を介さない個人間の直接取引

・買取保証付き仲介・・・一定期間仲介後、不動産業者による買取に移行する

・任意売却・・・金融機関の承諾を得て売却をする

・リースバック・・・売却後に同じ物件を賃借する

※売却プロセスのステップ

1.売却相談・査定依頼

2.物件調査及び価格査定

3.媒介契約の締結

4.売却に向けて活動

5.買主決定

6.売買契約

7.決済と引き渡し

8.確定申告(必要に応じ)

不動産会社を選定する

自宅や土地を売却する場合、自ら買い手を探すこともできますが、親族や知人に限られ、希望価格で売却することは困難かと思われます。不動産会社に依頼すれば、広く買い手を探せますし、価格や税金、取引の流れなどについて、たくさんのアドバイスを得ることができます。お客様に合った信頼できる不動産会社を選ぶのがポイントとなるでしょう。

お客様が信頼できる不動産会社に、自宅や土地・貸家の売却も併せて依頼すれば、スムーズに話ができて手間も少なくなると思います。

1.不動産会社と媒介契約を結び売却する

①媒介契約の種類

売却を依頼する不動産会社を選んだら、媒介契約を締結します。この媒介契約には3種類の契約があります。

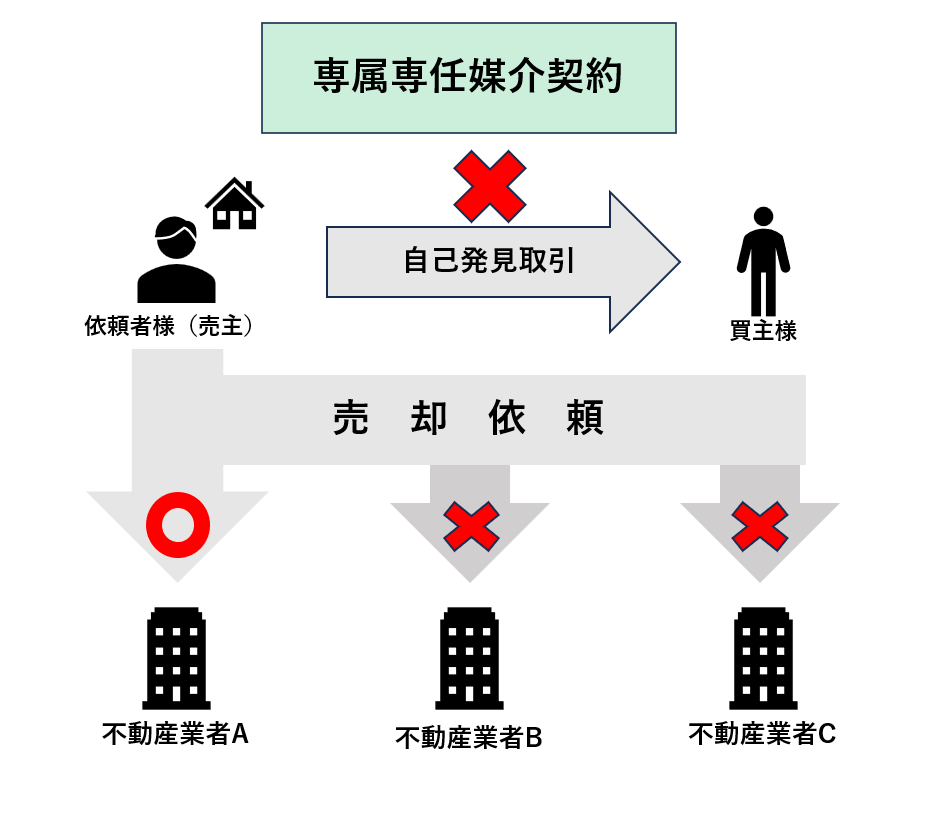

(1)専属専任媒介契約

依頼者(売主)が契約できるのは一つの不動産会社だけで、同時に複数の不動産会社とは契約できません。依頼者(売主)が自ら見つけた購入者と売買契約を締結することはできますが、専属専任媒介契約をした不動産会社に仲介手数料を支払わなければなりません。つまり、売却を完全に任せることになるので、依頼者(売主)が親族・知人・友人に売却する場合でも、不動産会社を仲介人とする必要があります。不動産会社の責任は重く、積極的に売却活動に力を入れることが求められます。また、依頼者(売主)に対して7日に一度以上の報告義務があります。契約有効期間は最長で3か月間となります。(更新可能)

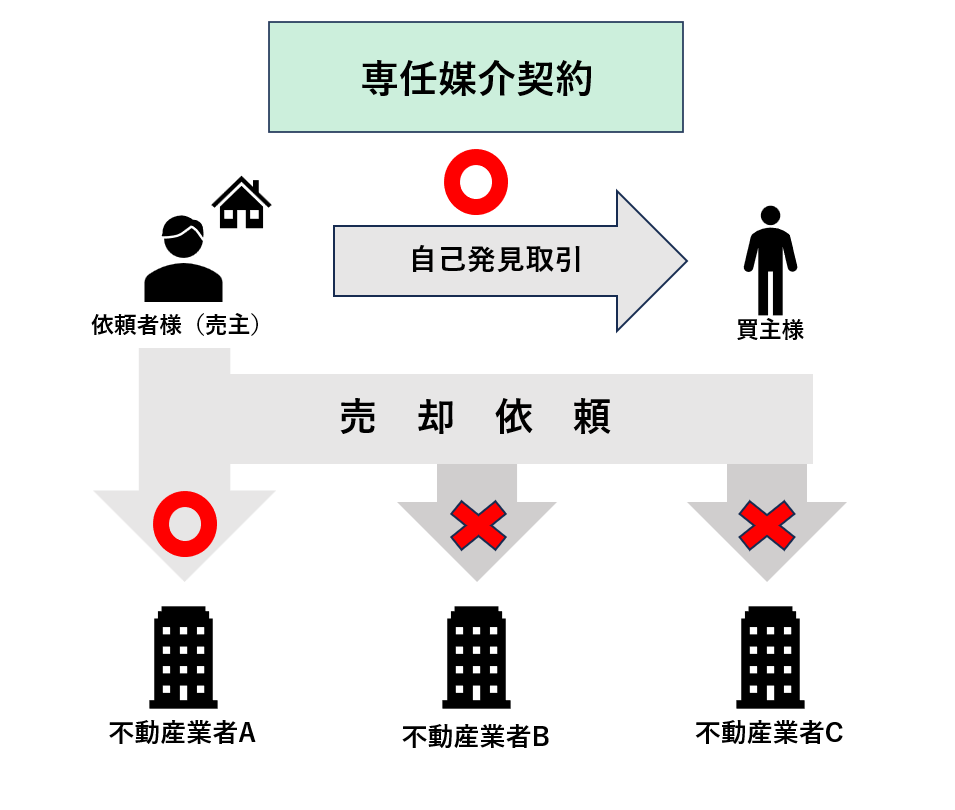

(2)専任媒介契約

依頼者(売主)が契約できるのは一つの不動産会社だけで、同時に複数の不動産会社とは契約できません。依頼者(売主)が自ら見つけた購入者(親族・知人・友人)に売却する場合は不動産会社を仲介人とする必要はありませんし仲介手数料を支払うこともありません。不動産会社は積極的に成約に向けて努力することが求められます。また、依頼者(売主)に対して14日に一度以上の報告義務があります。

契約有効期間は最長で3か月間となります。(更新可能)

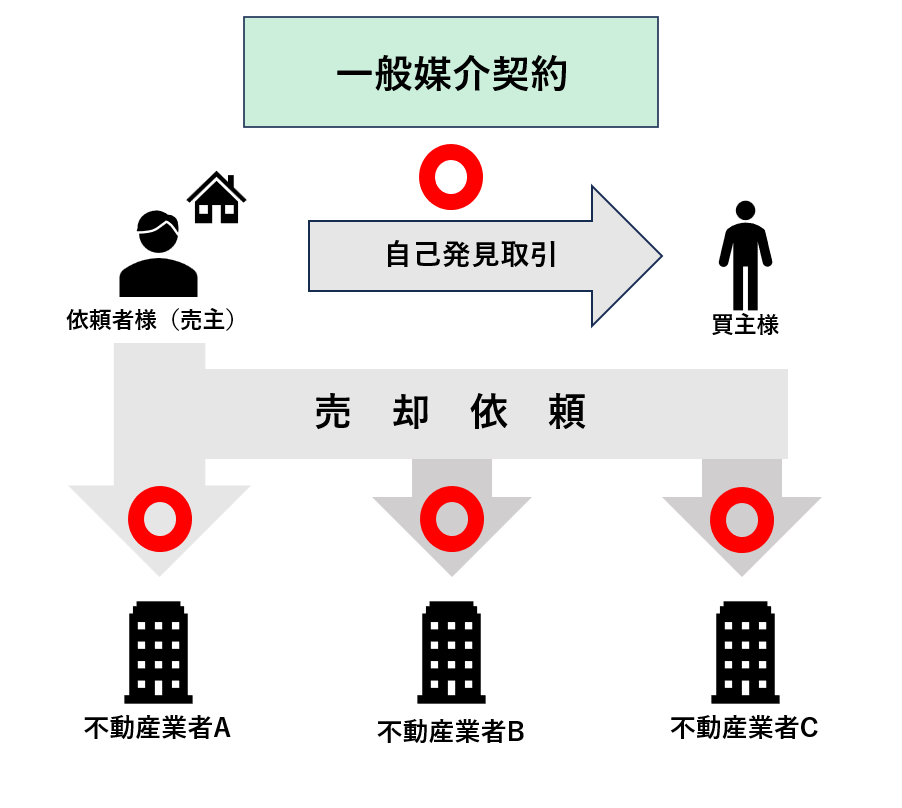

(3)一般媒介契約

依頼者(売主)は複数の不動産会社と同時に契約することができます。依頼者(売主)が自ら見つけた購入者(親族・知人・友人)に売却する場合は不動産会社を仲介人とする必要はありません。一般媒介契約の契約期間に定めはありませんが、行政指導に従い3か月間程度が一般的です。(更新可能)

※売却を依頼された不動産業者は、これらいずれかの媒介契約書を作成し、依頼者(売主)と契約を取り交わすことが義務付けられています。媒介契約が不動産会社と依頼者(売主)との間で成立していることを証明し、媒介報酬を巡るトラブルを防ぐためです。

不動産査定

不動産査定とは?

不動産査定多は、売却予想価格であるため、売却を保証するものではございません。売出価格を決定するのに必要となります。

自宅やマンションの売却をするには、『いくらで売りに出すか?』という問題が生じます。最初に査定を依頼することで、売りに出すメドをつけます。

仮に、売出し価格が安すぎてしまうと早く売れるし、高額になるとなかなか売れない・・・といったことが起こるかと思われます。

ですので、確実に売却するには適切な売出価格を設定するのが必要であり、そのために最初に行うのが不動産会社による査定となります。

不動産会社に依頼する査定は、料金はかかりませんので安心してお問合せしていただけます。

不動産会社にとって査定は営業行為の一環ですので、査定で費用を請求されることはございません。その際お客様自身が違うと思えばお断りされても問題はございません。

査定依頼も一社だけでなく、複数の不動産会社に査定を依頼して、価格やサービス内容もご検討ください。

査定価格の根拠や物件情報の正確さ、必要書類は?など、聞きながらともに進めていけるのがよいと思います。

お客様にとって安心して話し合えて信頼ができる不動産会社を選定していただければスムーズに進んでいくことでしょう。

不動産売却の査定方法

不動産売却の査定方法には主に3つの方法があります

1.取引事例比較法

過去の類似物件の取引事例をもとに、立地や条件を比較して査定価格を算出します。主に一戸建て・土地やマンションの査定に使用されます。

2.原価法

再建築費用から築年数による原価修正を行い価格を算出します。主に一戸建てやマンションの建物査定に使用されます。

3.収益還元法

将来に収益性をもとに価格を算出します。投資用物件で主に利用されます。

媒介報酬の上限

媒介報酬(仲介手数料)の上限は、原則として売買価格が200万円以下の場合は5%、200万円超400万円以下の場合は4%、400万円超の場合は3%となっています(すべて消費税別)。

ただし特例として、売買価格が800万円以下の場合は、不動産会社は一律30万円(税別)まで仲介手数料を受け取れることになっています。

法令を超えた仲介手数料を設定する場合には、不動産会社は依頼者(売主)への説明と合意の取り付けが必要となります。

売却活動の流れ

はじめに、売却条件を決めます。売出価格、引き渡し方法、広告の仕方等、不動産会社と相談して1つずつ決定していきます。

決まりましたら、広告を行います。インターネットや不動産業者間情報といった広告活動について間取り図や外観・周辺施設等写真や情報を提供するなど、不動産会社の広告活動に協力してください。

広告活動を行うと内見を希望する方が出てきます。不動産会社から内見依頼の連絡を受けたら、お部屋を綺麗に清掃しておきましょう。内見の際には不動産会社が購入希望者の希望条件を確認して案内や質問対応を致しますのでご協力ください。内見の対応等は比較的、土曜日・日曜日・祝日と買主様が休日が多く見受けられます。その際には自宅を開放し自由に見ていただくオープンハウスを行い、早期に買い手を見つけられるよう協力してください。

売主様がご一緒に立会いただいても、不動産会社にお任せしていただいてもかまいません。

売買契約

買い手が決まりましたら、売買契約を締結し、物件の引き渡しとなります。後々トラブルにならないように、しっかりと売買契約書を確認・作成し、その後大切に保管をお願いいたします。売買契約書は不動産会社と相談して作成いたしますが、注意点があります。

1.手付金について

宅地建物取引業者が自ら売主となる場合以外は、手付金の額に制限はございません。しかし、売買価格の10%程度に手付金の額を設定するのが一般的です。

2.ローンについて

売買契約を締結した後に買主がローンの審査が下りなかったことが判明した場合は契約を白紙に戻します。これをローン条項特約といいます。個人間取引においてもローン条項特約を付けることは多く見受けられます。

3.危険負担について

売買契約から引き渡しまでの間で万が一火災などで(売主・買主ともに責任がない形で)損害が発生した場合、民法の規定では買主は代金をお支払いすることとなっていますが、通常は、契約を解除する特約を付けるのが一般的です。これは、契約書に明記しておくことをお勧めいたします。

引渡し

引渡しとは、住戸のカギを買主に渡して、買主が物件を占有できる状態にすることをいいます。買主の残代金支払いが完了したら引渡します。

引き渡しの際は、目的物件が契約書の内容通りかどうかを確認いたします。特に、契約の時にリフォーム工事が未完了だった場合やハウスクリーニングが終了していなかった場合などは、事前に売主・買主双方立ち合いの上で物件をチェックすることが重要です。

引渡完了となりましたら、固定資産税・都市計画税や公共料金の精算を行います。

マンションの場合は、管理会社へ通知していただくとともに管理費や修繕積立金・駐車場等の使用料も精算いたします。

建物については建築確認申請時の書類や検査済証、マンションの場合は管理規約や使用細則など物件に関する資料や図面、物件のカギを買主様にお渡しいただきます。

売却後の確定申告

不動産の売却では、確定申告が必要な場合と不必要な時もあります。

その違いと、必要な時の準備いただく書類について説明していきます。

確定申告が不要なケース

確定申告が不要なケースは『不動産の売却で譲渡所得が発生していないとき』に不要となります。

課税すべき所得がありませんので、制度上当然のことになります。

ただし、申告をしなくてもよいというだけで、譲渡損失が生じた場合は(譲渡所得の計算式で譲渡所得がマイナスになること、及びその金額)、確定申告をするべきでしょう。

確定申告をすることにより、税金の還付を受けるなど、節税につながる可能性があります。

※税制上の措置には、適用条件・利用条件がありますので詳細は国税庁のホームページや税理士に相談されることをお勧めいたします。

確定申告が必要なケース

確定申告が必要なケースは、『不動産の売却で譲渡所得が発生したとき』となります。ポイントは譲渡所得です。なぜなら、税金は収入ではなく所得に対して課されるからです。

※『譲渡所得』は下記のように算出します

※売却額ー(取得費+譲渡費用)=譲渡所得

確定申告の前に準備する書類

1.個人で準備するもの

・売却時の売買契約書

・購入時の売買契約書

・仲介手数料等、各種手数料や経費を証明できる領収書

・住民票

・譲渡資産の登記事項証明書

2.税務署にて入手するもの(紙またはWeb)

・確定申告書B様式

・譲渡所得内訳書

・分離課税用の確定申告書

※提出書類は個々の申告する内容により異なりますので、必ず税務署や税理士・FP等に相談しましょう。電子納税システムによる【e-TAX】が利用できます。こちらも確認いただくといいでしょう。

事前準備をする上で注意していただきたいのが、『購入時』に関するものになります。購入時の書類などは何年も経っていると紛失している可能性があります。見当たらないようでしたら、早急に購入時の不動産会社へ連絡をして過去の売買契約書の控えから複写が入手できるか確認してもらいましょう。また、各種特例の適用を受ける場合には、ほかに必要な書類がないかを確認していただき、必要に応じて準備を行ってください。

e-Tax

e-Taxを利用する主なメリット

・早めに申告できる

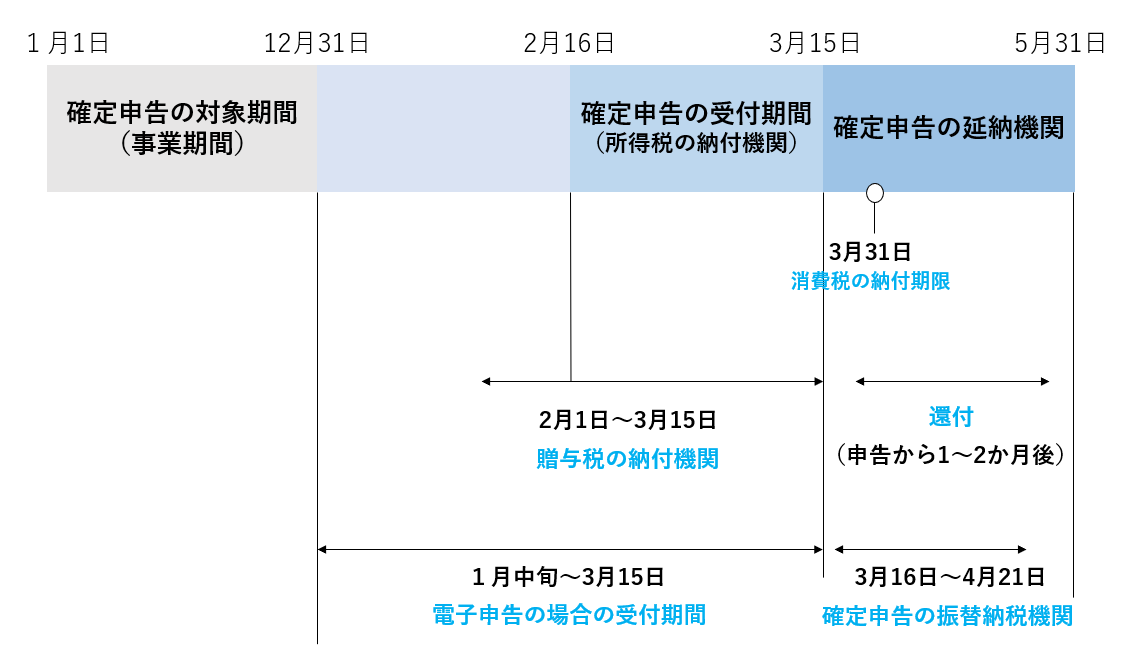

通常、税務署での確定申告期間は、所得があった年の翌年2月16日~3月15日までとなります。

e-Taxではそれよりも早い1月上旬から申告が可能です。確定申告書類の準備さえできていれば、2月中旬まで待たなくても確定申告ができます。

・提出書類を省略できる

医療費控除の明細書や生命保険料の証明書等の原本書類の提出・提示の省略が可能です。

ただし、書類の作成自体が不要になるわけではありませんのでご注意ください。

各種書類は、作成後に法廷申告期間(原則2月16日~3月15日)から5年間保管しておく必要があります。

・還付金の早期受取

e-Taxによる確定申告は、郵送や窓口での深刻と比較して還付金の処理が速い傾向にあります。

1月や2月に申告した場合は2~3週間、3月に申告した場合は3週間程度で還付されるケースが多く見受けらます。

・時間と場所を選ばない

24時間利用可能で、税務署に行く必要がなくなります。

e-Taxのデメリット

事前に準備が必要

e-Taxを利用するうえで事前登録や対応機材などの準備が必要です。

安定したインターネット環境、マイナンバーカードの発行や利用者識別番号の取得などを行わないとe-Taxの利用はできません。

利用者識別番号を取得する際は、対応する機種に該当するスマートフォンかICカードリーダーライターが必須となります。

ICカードリーダーライターとはICカードに記録された電子情報を読むための機器です。

ただし、e-Tax利用における事前準備は初めて利用する年のみで、翌年以降の準備は不要となります。

PCやスマートフォンを操作するのに苦手意識がある場合は手続きが難しいと感じると思います。

1度操作に慣れてしまえばご自宅から簡単に確定申告ができますので、窓口に伺うのが手間と感じる方は1度試してみるのもいいと思います。